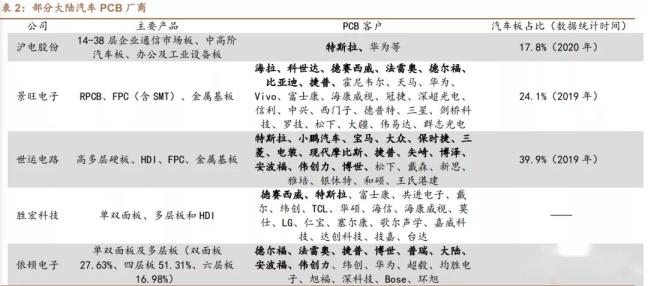

一、客户优先&技术驱动,汽车PCB竞争优势转变

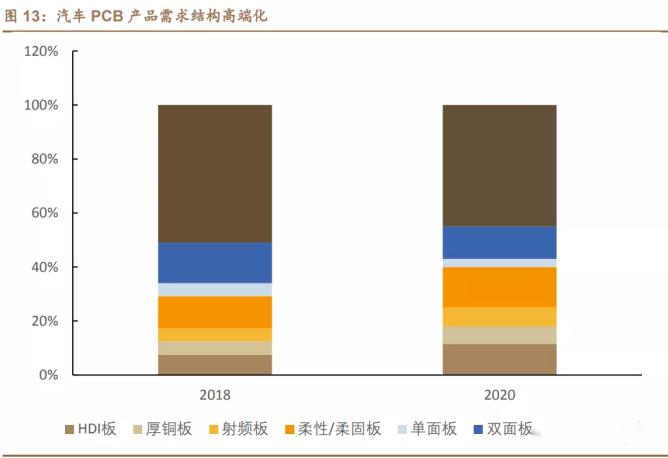

新变化1:车用 PCB 产品结构高端化

车载娱乐、新能源车、毫米波雷达将拉动 HDI、厚铜板及 FPC、高频板占比 提升。2018年,HDI板、厚铜板、射频板、柔性/刚柔板占比分别为7.5%、4.9%、 4.8%、12%。2020 年占比已分别提升至 11.5%、6.5%、7.0%、15%,合计占比 已从 29.2%快速提升至 40%。未来,随着信息和数据传输速度的增加,HDI和柔 性/刚柔结合产品有望在车载娱乐系统中进一步渗透;毫米波雷达采用高频材料,对高频 PCB 的需求将继续提升;新能源汽车对高电流、高电压的需求提升,厚 铜板产品以及 FPC 产品需求将随新能源车的渗透而提升。

新变化 2:更紧密的绑定,更重要的客户资源

汽车PCB客户认证门槛较高、订单周期长。汽车对可靠性的高要求,其准入门槛成为先进入者的一道壁垒,认证周期一般为2-3年,厂商一般不会轻易更换供应商,订单周期长达 5 年以上。已经在汽车大客户实现量产出货或者通过认证的企业有着明显的竞争优势。

汽车电子系统安全性要求提高,PCB 厂商和下游客户绑定更加紧密。电控及 ADAS 领域中,电子系统之间关乎行车安全,电子系统性能及稳定性凸显,汽车电子一体化程度提高。而 PCB 板作为定制产品,需要在早期参与整车厂商的 设计过程,绑定更加紧密。

汽车PCB大客户小订单的业态将发展向大客户大订单。过去,汽车PCB板价值量极为分散,并且车载媒体用板多为后装市场,以 FPC 为例,应用于车上 十几个部位,每部分价值量都不大。即使打入大客户,也难以形成良好的规模效应。电动化新增的电控系统有单领域PCB用量极大,稳定性要求高的特点,进入大客户供应链意味着有可以迅速放量的产品,即大客户意味着大订单。此外我们认为,软件优先可能导致汽车型号的减少,更多是软件层面通过OTA方式的更新,硬件产品规模效应将更加明显。

新战略:绑定大客户的技术驱动

未来技术驱动将优于成本驱动。我们认为 PCB 公司驱动力分为两类,一种 是绑定大客户的技术驱动型,与大客户的产品销量紧密相关;另一种是成本驱动 型,下游客户分散,主要靠成本控制实现内生增长。我们认为随着 PCB 进入汽车研发流程的提前,整车厂商趋向于减少供应商数量,特别是电控系统 PCB 供应商。成本驱动型公司或将难以进入汽车厂商核心供应链,无法享受电控 PCB 这一最大增量市场。

大客户战略:规模效应和示范效应。1、大客户大产品化背景下,进入大客户意味着产品的放量增长,在电控系统单类产品价值量大的情况下尤为如此。PCB 作为定制化量产产品,规模效应明显,有利于增强盈利能力;2、软件定义汽车会带来硬件趋同,预计各汽车厂商将减少在硬件层面的个性化,更多追求供应商的供应能力和产品的性能及稳定性。进入大客户能在业界树立良好的口碑, 从而更有利于客户的拓展。

综上,我们认为在汽车 PCB 新业态下,价格优势将不再是 PCB 厂商的核心 优势,客户绑定的深度和广度、产品技术水平、稳定供货能力才是未来汽车 PCB 厂商的核心竞争优势。

二、汽车PCB厂商需求增量的两大关注点

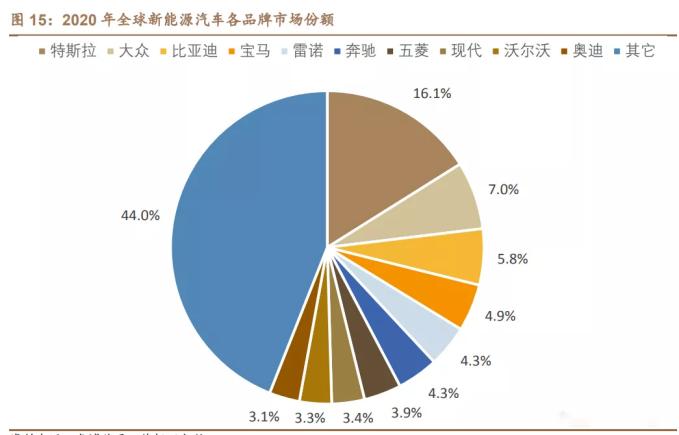

厂商层面,需求来自现有客户的放量以及新客户需求的开拓。其中现有客户的放量,我们认为现有新能源汽车客户的销量增长和现有传统动力汽车客户的电动化转变尤为重要。

现有新能源汽车客户:出货增长的主体,有利于提高技术水平,示范效应意义重大。当前新能源汽车销量快速增长,在汽车市场整体无明显增长时,新能源汽车已经凭借数倍的单车价值量成为汽车 PCB 需求增量的主体。汽车 PCB 厂商若能导入头部客户供应链,便能够享受行业红利实现出货量的增长,并且在彼此不断的协同研发中增强自身的技术优势,实现良性循环。此外,我们认为新能源车企,特别是头部厂商的示范效应重大,体现在两个方面

1、加快电动化过程中, 后续跟进厂商和新入场竞争者为追赶领先者进度,在不追求硬件差异化的情况下, 可能倾向于直接导入头部厂商的供应商以加快研发和认证进度。

2、在新能源汽车产业快速发展的过程中,行业内人员流动将整体呈现核心管理及技术人员从头 部公司流向腰部和尾部公司的特点,从而有利于 PCB 公司供应商地位的获得。

现有传统汽车客户:电动化大趋势下,最大的潜在客户。电动化、智能化已是汽车行业不可逆转的趋势,传统燃油车厂商必然走向转型之路。虽然现在传统动力汽车客户占比较大的 PCB 厂商,可能面临客户出货量下降的风险。但考虑到传统汽车和新能源汽车 PCB 单车价值量差异巨大。若客户电动化推进顺利,公司自身又能完全满足客户电控系统 PCB 的需求,我们认为该类公司具备潜在收益远大于损失的不对称性。该部分潜在市场能否实现的关键因素在于传统汽车 品牌转型电动汽车的进度,包括自身技术、供应链、消费者接受程度等多方面因素。

三、大陆厂商已具备全球竞争力

汽车 PCB 市场份额整体比较分散。2019 年全球汽车 PCB 市场 CR5 约为43%,CR10 约为 70%,市场整体格局较为分散,以日、美、中国台湾地区企业 为主。大陆企业景旺电子占比 3.7%、沪电股份份额为 3.6%、世运电路份额为 2.3%。

电动化最大增量空间在大陆,本土 PCB 厂商更贴近终端客户、稳定的供货能力有利于抢占先机。当前,新能源汽车市场不断扩大,电动化所需 PCB 创造 了行业增量。2021年1月至9月,我国新能源汽车产量同比增加 204%,9月份整体新能源渗透率已达到17%,产量全球第一,渗透率也位居全球前列,电动化所需 PCB 最大的市场将来自中国市场。在增量市场中,我们认为本土厂商能够凭借快速响应优势和强大的服务能力满足下游客户的需求,抢占市场先机。此外, 汽车 PCB 的验证需要时间较长,协调成本较大,当前的疫情阻碍了正常的商务活动,新的供货商开发成本增加,巩固了原有供货商的地位。在新供应商的开发中,我们认为本土企业产能准备较为充足,得益于大陆良好的疫情防控产能稳定性较高,有利于下游客户的供应链安全,本土厂商的机会远大于正常时期。

大陆企业布局领先,已进入大客户供应链。经过长期的积累,目前我国汽车 PCB已经形成了较强的竞争力,部分厂商已经得到世界一流整车客户的认可,普 遍都进入全球著名汽车零部件供应商的供应链。(报告来源:未来智库)